2024年から始まる新NISAで投資したい候補を幾つか検討中です。中でも、世界株式、米国株式、インド株式について現時点での検討状況をメモしておきます。

新NISAの制度や投資対象の考え方などについてはこちらで整理しています。

※写真はすべてStable Diffusion (SDXL Fooocus-MRE)で作成したフィナンシャルプランナーのイメージです。

世界株式

まずは定番の全世界の株式への投資でベースを固めたいと思っています。手軽に確実に全世界の株式へ投資するには全世界の株価に連動するインデックスに投資する投資信託が良いでしょう。

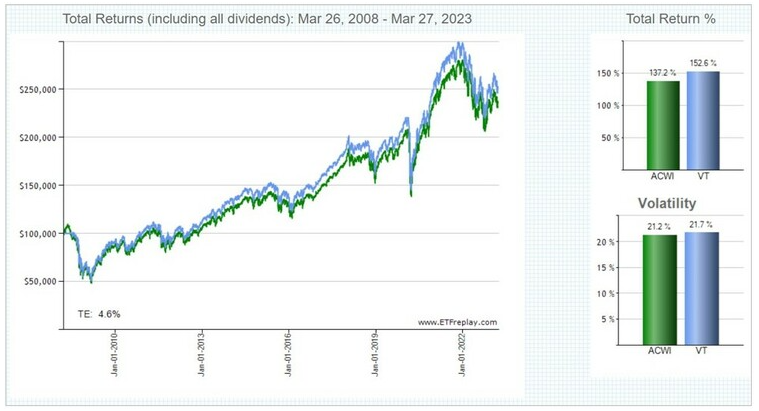

全世界の株式に連動するインデックスとしては、主にMSCIオール・カントリー・ワールド・インデックスとFTSE グローバル・オールキャップ・インデックスがあり、それぞれの指数に連動して投資をしている米国ETFとしてACWIとVTがあります。

世界株式の代表的な指数とETF

世界株式の代表的な指数とそれに連動して投資をしているETFの概要は以下の通り。

| 指数 | MSCIオール・カントリー・ワールド・インデックス (略称:MSCI ACWI) ・投資対象:大型株、中型株 ・構成銘柄数:約3,000 | FTSE グローバル・オールキャップ・インデックス (略称:FTSE GACI) ・投資対象:大型株、中型株、小型株 ・構成銘柄数:約8,000 |

| 関連 ETF | ACWI (iシェアーズ MSCI ACWI ETF) ・経費率:0.32% ・分配金利回り:1.74%(年2回分配) ・純資産総額:$16,690M ・基準価額:$93.72 ・過去15年のトータルリターン:137.2% | VT (バンガード・トータル・ワールド・ストックETF) ・経費率:0.07% ・分配金利回り:2.10%(年4回分配) ・純資産総額:$27,389M ・基準価額:$94.11 ・過去15年のトータルリターン:152.6% |

FTSE GACIの方がより幅広い銘柄に投資していること、VTの方が経費率が低く、分配金利回りは高く、15年のトータルリターンが高いことが分かります。

資産形成ゴールドオンライン

ただ、米国ETFに投資する場合は以下のような制約があることから、僕は米国ETFではなく、指数への連動を目指して投資をする投資信託を購入しようと思っています。

- ACWIは年2回、VTは年4回の分配金支払いがあり、新NISAであっても米国ETFの分配金は米国で1割課税されてしまう。

- 課税後の分配金を証券口座にて米ドル建てで受け取る必要がある(自動的に再投資・複利運用されない)。米ドルを銀行口座へ出金するのに手数料がかかる(楽天証券の場合、25ドル)。

- 最低投資単位が$100前後のため、例えば投資信託のような毎月1万円といった定額投資ができない(ドルコスト平均法に向いていない)。

世界株式に投資する投資信託

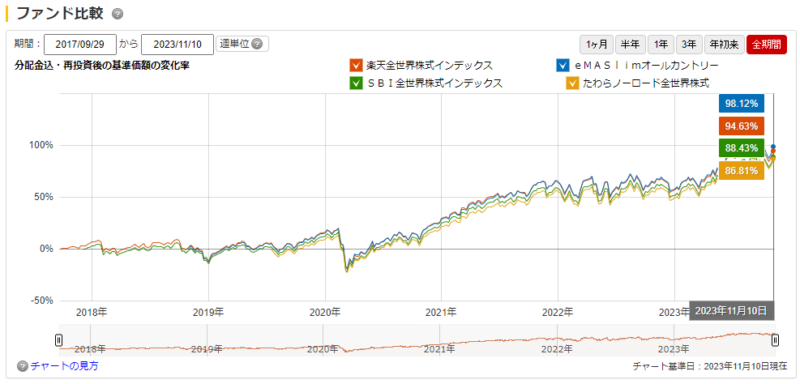

次に、それぞれの指数・ETFに投資をする主な投資信託を比較してみると以下のとおりでした。同じ指数への連動を目指していても投資信託によってかなり基準価額に差があることが分かります。

例えば、同じFTSE グローバル・オールキャップ・インデックスへの連動を目指している投資信託でも、楽天のファンドは主として「バンガード・トータル・ワールド・ストックETF」、「バンガード・トータル・ストック・マーケットETF」、「バンガード・トータル・インターナショナル・ストックETF」に投資するのに対して、SBIのファンドはETFを含む投資信託証券に投資するとなっており、実際の投資方法が異なっていることが長期パフォーマンスの差の要因として考えられます。

| 目標指数/ 投資対象ETF | 主な投資信託 | 過去6年ほどの 基準価額の変化率 | 管理費用 (信託報酬等) | 純資産額 |

| MSCI ACWI/ ACWI | eMAXIS Slim全世界株式 (オール・カントリー) | 98.12% | 0.05775% | 16,286億円 |

| MSCI ACWI/ ACWI | 楽天・オールカントリー株式 インデックス・ファンド | – | 0.05610% | 12億円 |

| MSCI ACWI/ ACWI | たわらノーロード全世界株式 | 86.81% | 0.11330% | 106億円 |

| FTSE GACI/ VT | 楽天・全世界株式インデックス・ファンド | 94.63% | 0.19200% | 3,658億円 |

| FTSE GACI/ VT | SBI・全世界株式インデックス・ファンド | 88.43% | 0.11020% | 317億円 |

新NISAを控えて、各社はコストとして見えやすい信託報酬や管理費用を抑えた商品設計に注力しています。典型的な例としては、人気No.1のeMAXIS Slim全世界株式(オール・カントリー)に対抗して、楽天投信が新規設定して資産総額を急成長させている楽天・オールカントリー株式インデックス・ファンドがあります。

同ファンドは2023/12からはeMAXISの信託報酬を更に下回る0.0561%という水準を設定して評判になっています。

楽天投信は「楽天・オールカントリー株式インデックス・ファンド」と「楽天・S&P500インデックス・ファンド」を10月末に設定した。信託報酬はそれぞれ年0.05775%と0.09372%で三菱UFJアセットマネジメントが運用する商品などと同水準だ。12月より信託報酬をそれぞれ0.0561%と0.077%に引き下げ、単独で最安にする。

新しい少額投資非課税制度(NISA)の開始が約2カ月後に迫るなか、手数料の引き下げ競争が激化する。9月には野村アセットマネジメントに対抗する形で三菱UFJアセットが世界株に投資するファンドの信託報酬を半額に切り下げた。他の運用会社が楽天投信に追随して手数料を引き下げるかが焦点だ。

2023/11/7 日本経済新聞

ただし、公開されている信託報酬だけでは実質的なトータルコストが不明のため、実際に運用開始してから1年が経過した後の運用報告書を比較して確認してみないと本当のコストは分からないのが実態です。また、上述したeMAXISと楽天の信託報酬の差は僅か0.00165%であり、これは例えば100万円を1年間運用した場合に16.5円の差でしかありません。

こうした数字に踊らされることなく、運用結果でファンドの良し悪しを見極めることが重要です。その意味では、僕は15年スパンでは人気のオルカンを上回る実績を出しているFTSE GACIに連動投資する楽天・全世界株式インデックス・ファンドに注目しています。

米国株式

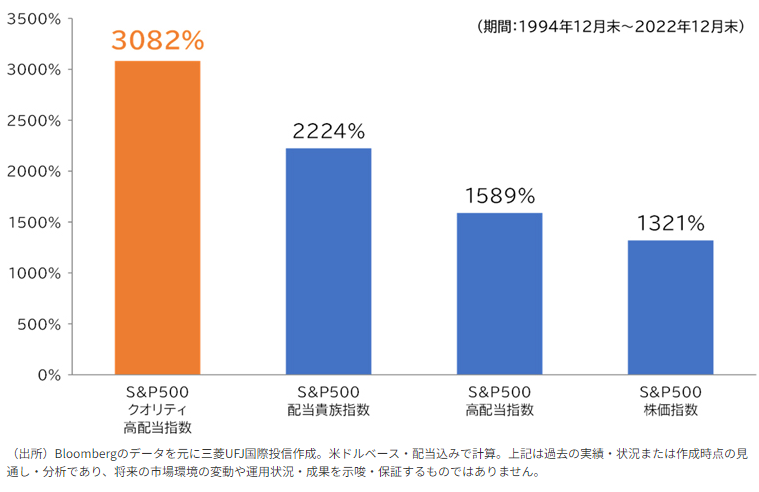

世界株式でベースを確保した上で、アップサイドを狙うならやはり米国株式にも集中投資したいところ。米国株式全体に投資するにはS&P500株価指数等のインデックスが有名ですが、少し調べてみるとS&P500にも幾つかの種類があることが分かります。

また、それぞれの指数に連動して投資をする投資信託やETFが多数あります。

| 過去28年の運用実績 | 主な投資信託/米国ETF | 信託報酬 | 純資産額 | |

| S&P500 株価指数 | 1321% | eMAXIS Slim 米国株式 (S&P500) | 0.09372% | 28,099億円 |

| S&P500 配当高指数 | 1589% | SPDRポートフォリオS&P500 高配当株式ETF(SPYD) | 0.08000% | $5,873M |

| S&P500 配当貴族指数 | 2224% | Tracers S&P500配当貴族 インデックス | 0.11550% | 87億円 |

| S&P500 クオリティ高配当指数 | 3082% | eMAXIS S&P500クオリティ 高配当インデックス | 0.33000% | 33億円 |

これらのS&P500関連の指数は長期的に見るとパフォーマンスに大きな差があります。過去28年間の成績を見ると、以下のとおりクオリティ高配当指数が最も高いパフォーマンスを上げていることが分かります。

クオリティ株とは、「収益の創出」、「収益の質」、「財務の健全性」の観点から、質の高い収益を生み出し、財務内容も比較的健全な優良企業の株式のことをいいます。

カブヨム https://kabu.com/kabuyomu/pr/881.html

高配当であってもその後、業績の悪化などで減配や無配になるリスクがあります。配当利回りだけに着目して銘柄を選ぶと、そういった企業なども含まれることになります。

「S&P500クオリティ高配当インデックス」では、単純な配当利回りの高さだけでなく、クオリティの要素も加えることで減配リスクを極力排除し、配当の持続性や増配の可能性を反映した高パフォーマンスが期待できる設計になっています。

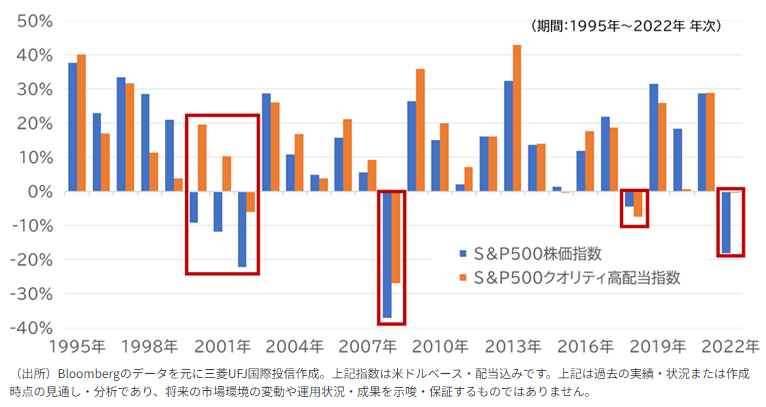

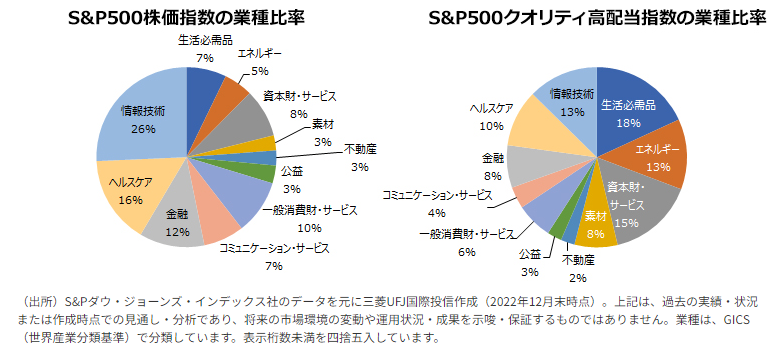

S&P500クオリティ高配当指数は長期リターンが高いほかにも、S&P500株価指数と比較すると、ITバブル崩壊やリーマンショックなどの株価が大きく調整する局面でも相対的に堅調な値動きで推移してきた(=下値抵抗力を発揮)こと、および業種ウェイトが生活必需品、エネルギー、資本財・サービスといった景気後退局面でも相対的に強いとされる比較的ディフェンシブな業種が上位となっているといった特徴があります。

こうした指数の特徴を踏まえて、まだ2023/1に発売されたばかりのファンドではありますが、僕はeMAXIS S&P500クオリティ高配当インデックスに注目しています(つみたて投資枠は非対象)。

インド株式

さらに長期的なアップサイドに期待するならば、僕はインドへの投資が面白いと思っています。

インドに注目する理由

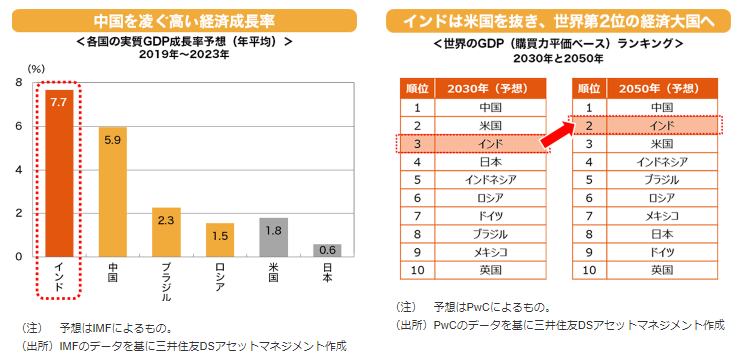

インドに注目する理由として、まずは世界No.1の高い経済成長率予想が挙げられます。

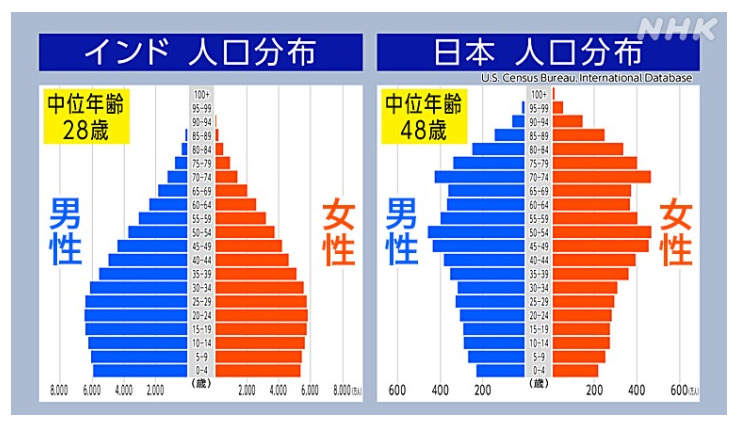

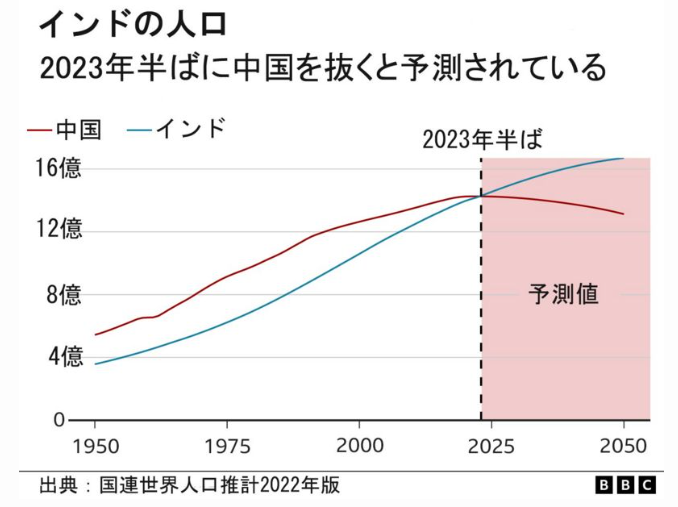

その背景の1つには、生産年齢人口(15歳~64歳)がインドの人口の3分の2を占めていて9億5000万人もいること、そして2023年には中国を抜いて世界最大の人口を抱える国となり、今後も人口増が見込まれることがあります。

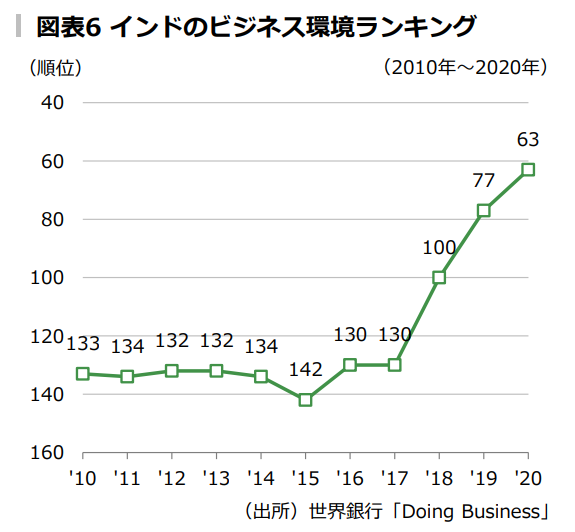

また、インドのビジネス環境ランキングは上昇傾向にあり、世界からの投資が集まりつつあります。IT分野も含めて、いわゆる「チャイナリスク」から新たな委託先としてインドが選ばれるケースが増えてきています。

グローバル企業の投資先としてもインドの人気が高まっています。その背景としては、モディ首相の構造改革によるビジネス環境の改善【図表6】、米中摩擦が続く中で中国からの生産拠点移転の受け皿となっていること、さらにIT・デジタルなどの分野で、先進国に比べても引けを取らない優秀な現地の人材などが挙げられます。

大和アセットマネジメント 2022/12/5レポート

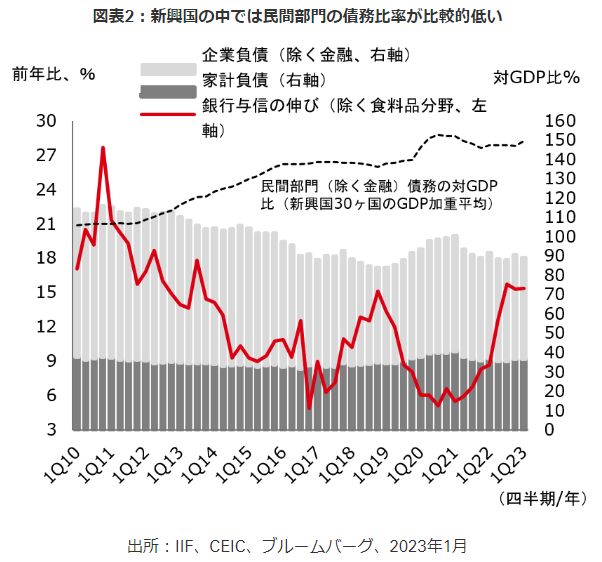

一方で、インドは新興国の中では民間部門の債務比率が比較的低いとされています。

インドでは、2015年以降、不良債権問題に伴い資産の大規模な圧縮を行った結果、銀行の資産の質は改善しており、現在では資本は充足している。指定商業銀行の不良債権比率は2018年3月の11%から2022年9月には7年ぶりの低水準となる5%に低下した。一方、平均自己資本比率は13.8%から16%に上昇した。

HSBC Asset Management

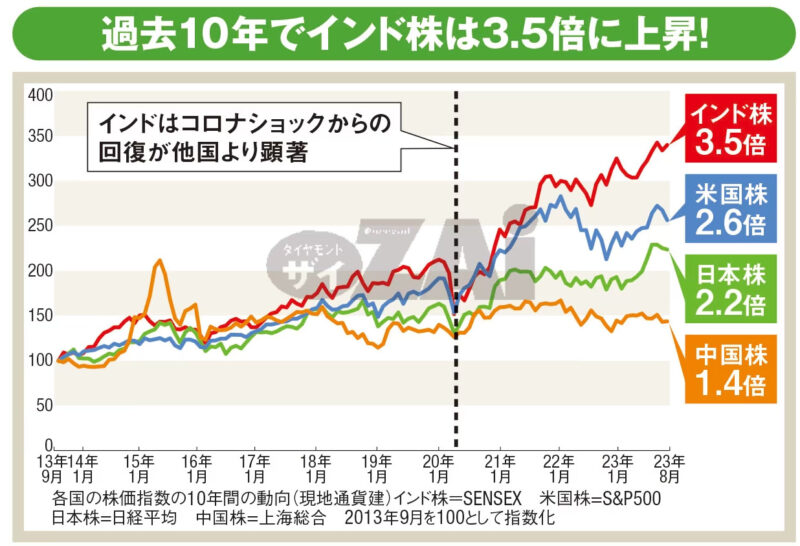

こうした様々なデータから見ると、今後の世界経済におけるインドの位置づけはますます高まっていくと思います。その結果はインドの株価にも反映されています。

インドに投資する方法

インドに効率的に投資する方法としては、インドの株式インデックスに投資する米国ETFや投資信託を購入する方法が考えられます。

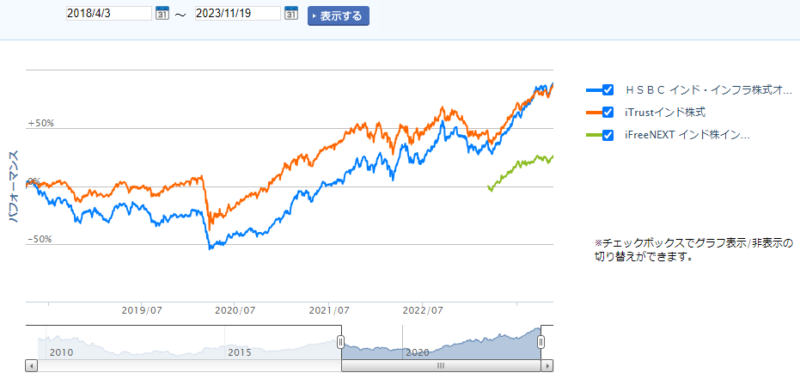

インド株に関しては色々な指数やETF、投資信託がありますが、僕は下表の商品に注目しています。インド株の投資信託は信託報酬が1~2%と比較的高額なものが多い中で、以下のETF、投資信託は1%未満の年間コストになっており、パフォーマンスも好調です。

| ウィズダムツリー インド株収益ファンド(EPI) | iFreeNEXTインド株 インデックス | iTrustインド株式 | |

| 運用会社 | WisdomTree | 大和アセット マネジメント | ピクテ・ジャパン |

| 種類 | 米国ETF | 投資信託 | 投資信託 |

| 年間コスト | 0.83% | 0.473% | 0.9828% |

| 純資産額 | $1,367M | 454億円 | 114億円 |

| ベンチマーク | WisdomTree India Earnings Index | Nifty50指数 (配当込み、円ベース) | なし アクティブ運用 |

| 過去6ヶ月騰落率 (2023/11/19) | 13.1% | 16.5% | 22.9% |

2023/11/19現在で、楽天証券が扱っているインド株式関連の投資信託の中で新NISAのつみたて投資枠対象はiTrustインド株式のみです。つみたて投資枠対象のファンドは毎日積立が選択できます。インド株式は比較的ボラティリティが大きいため、毎日積立することでドルコスト平均法を最大限に有効活用できます。よって、僕はiTrustインド株式ファンドに注目しています。

2位のiTrustインド株式は、インド企業の株式を投資対象とし、銘柄選択においては、ピクテ・グループによるボトムアップによるファンダメンタルズ分析に基づき、安定した成長が期待できる企業を厳選しているファンドです。組入上位銘柄はソフトウェアサービスのインフォシス、商業銀行のHDFC銀行やICICI銀行、生命保険会社のSBIライフ・インシュランス、ITサービスのHCLテクノロジーズなどとなっており、組入銘柄数は25銘柄です(※)。インド株式ファンドの中では5年リターンは中位となっており、つみたてNISAで買うことができる唯一のインド株式ファンドです。値動きのブレを示す標準偏差(3年)が相対的に小さくなっており、直近3年ではインド株式市場の安定化を反映しているといえます。

SBI証券「新NISA つみたて投資枠 オルカンを上回る注目のアクティブファンドは?」

また、2023/11/19現在で、楽天証券が扱っているインド株式関連の投資信託の中でインデックス型はiFreeNEXT インド株インデックスのみですが、残念ながら当該ファンドは2023年11月現在、投資信託協会から公表されている「NISA成長投資枠の対象商品リスト」に載っておらず、新NISA対象銘柄ではありません。

※2023/12/9現在、楽天証券でiFreeNEXT インド株インデックスを検索すると、成長投資枠のNISA対象として積立予約できるようになりました。12/1に当該ファンドが成長投資枠対象ファンドとして投資信託協会に届出があったとのことですので、認められたのでしょう。

iFreeNEXTインド株インデックスは、Nifty50指数(配当込み、円ベース)の動きに連動させることをめざして運用を行うファンドで、投資信託(ETF除く)では初のインド株式のインデックスファンドとして2023年3月13日に運用を開始しました。対象インデックスのNifty50指数(配当込み、円ベース)は過去20年間で15倍となる投資成果を上げています(図表2)。

SBI証券 https://go.sbisec.co.jp/media/report/fund_info_plus/fund_info_plus_230710.html

ちなみに、インド株式ファンドは大半がアクティブ型ですが、その理由はインド特有の税制にあるようです。

アクティブ型中心、リスク大きく

日本経済新聞

インド株式の運用では、税金や売買で特有のコストがかかり、インド株式型ファンドの経費が高くなるケースがある。インドの株価指数先物で運用する場合は、ロールオーバー(先物の限月乗り換え)のコストが発生する。インド現物株で運用する場合、1年超の長期運用で10%、1年未満の短期運用で15%のキャピタルゲイン課税がかかる。

そのため、インド株はインデックス(株価指数)に連動するパッシブ運用が難しいとされており、アクティブファンドが主流となっている。23年以降、インド株式型のインデックスファンドが6本新規設定されたが、指数への連動性が問題視されているファンドがある。

価格変動リスクも大きい。インド株ファンドの価格変動リスク(標準偏差)は15〜20%程度だ。仮に標準偏差20%なら、年間の価格変動幅が40%までになる確率が68%あり、グローバル株式の分散運用に比べてリスクが大きい。